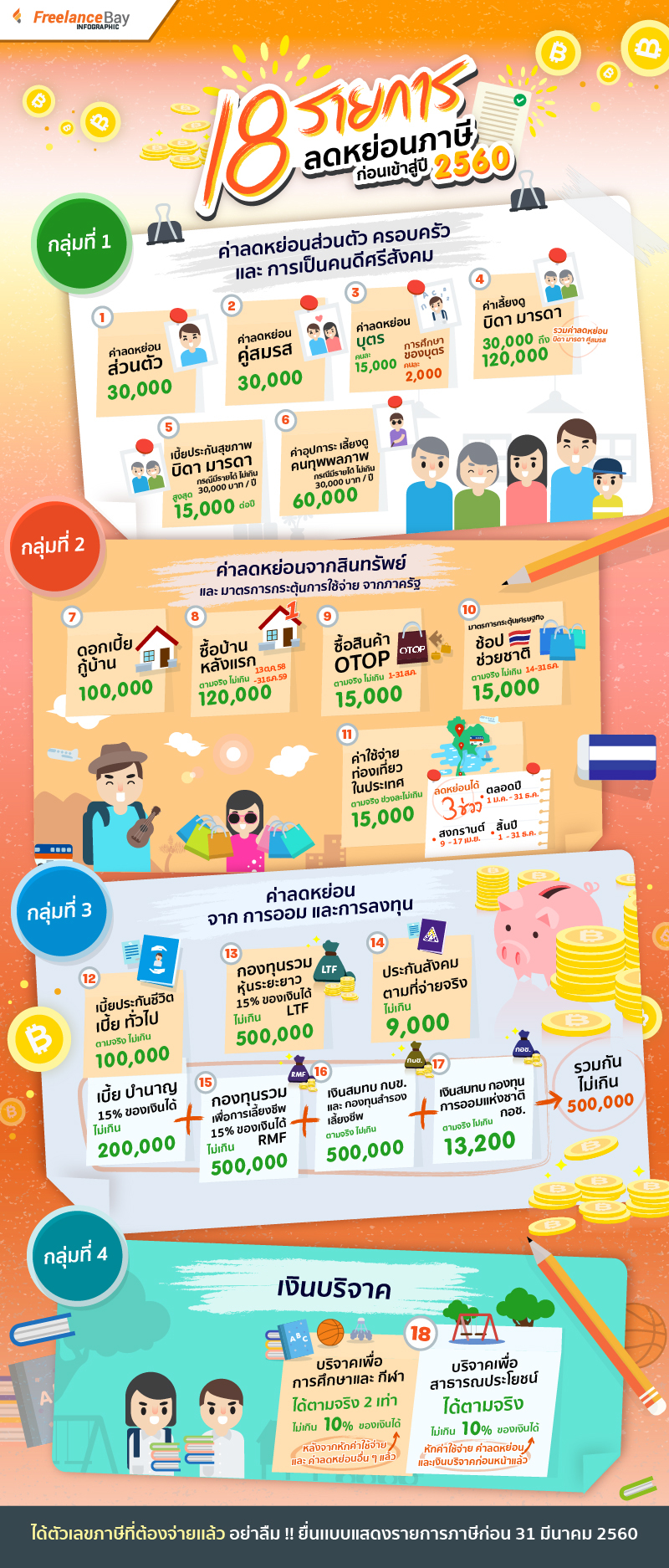

ในตอนที่ผ่านมา เราได้พูดกันไปแล้วในเรื่องของเงินได้ประเภทต่างๆ และการเลือกหักค่าใช้จ่าย ซึ่งก็ขึ้นอยู่กับว่าเงินได้ของเรานั้นเป็นเงินได้ประเภทไหน เงินเดือน ค่าจ้างทำของ ค่านายหน้า ค่าลิขสิทธิ์ ฯลฯ ซึ่งแต่ละประเภทก็มีวิธีการในการหักค่าใช้จ่ายที่แตกต่างกันออกไป และก่อนที่จะไปถึงขั้นตอนของการจ่ายภาษีนั้น ทางรัฐก็ได้กำหนดให้เราสามารถหักค่าลดหย่อนเพิ่มเติมได้อีก โดยในปี 2559 นี้ ก็มีรายการต่างๆ ให้เราหักลดหย่อนได้สูงสุดถึง 18 รายการด้วยกัน จะมีอะไรบ้างนั้น ไปดูกันเลย

ปิดท้ายด้วยค่าลดหย่อนภาษี 18 รายการ ประจำปีภาษี 2559

หลังจากที่หักค่าใช้จ่ายต่างๆ ไปเรียบร้อยแล้ว สิ่งสุดท้ายที่เราสามารถนำมาหักจากเงินได้เพื่อนำไปคิดภาษีในขั้นตอนถัดไปนั้นก็คือ "ค่าลดหย่อน" ต่างๆ นั่นเอง ซึ่งในปีภาษี 2559 นี้ มีให้หักรวมทั้งสิ้นถึง 18 รายการ ได้แก่

1. ค่าลดหย่อนส่วนตัว 30,000 บาท สำหรับทุกคนที่ยื่นแบบแสดงรายการภาษี ลดไปเลยเต็มที่ 30,000 บาท

2. ค่าลดหย่อนคู่สมรส 30,000 บาท สำหรับกรณีที่คู่สมรสไม่มีรายได้ หรือเลือกที่จะยื่นแบบแสดงรายการรวมกัน และต้องจดทะเบียนสมรสถูกต้องตามกฎหมายด้วยนะ

3. ค่าลดหย่อนบุตร คนละ 15,000 บาท และค่าลดหย่อนการศึกษาบุตร คนละ 2,000 บาท สูงสุดไม่เกิน 3 คน โดยต้องเป็นบุตรตามกฎหมาย หรือบุตรบุญธรรม อายุไม่เกิน 20 หรือ 25 ปี แต่ต้องมีการศึกษาระดับปวส. ขึ้นไป และบุตรต้องมีเงินได้ไม่เกิน 15,000 บาทในปีนั้นด้วย

4. ค่าเลี้ยงดูบิดา - มารดา สำหรับลูกกตัญญู คนละ 30,000 บาท สูงสุด 120,000 บาท (รวมบิดา - มารดา ของคู่สมรส) โดยมีเงื่อนไขดังนี้

-

บิดา, มารดา ไม่มีรายได้ หรือมีไม่เกิน 30,000 บาทต่อปี และมีอายุตั้งแต่ 60 ปีขึ้นไป

-

ลูกสามารถใช้สิทธิ์ได้เพียงคนเดียวเท่านั้น

-

บิดา, มารดา ที่นำไปใช้สิทธิ์ลดหย่อนภาษี ต้องออกหนังสือรับรอง (ลย.03) ให้ลูกที่เลี้ยงดู

-

บิดา, มารดา ของคู่สมรส ที่นำมาใช้สิทธิ์ลดหย่อนภาษี ใช้สิทธิ์ได้ในกรณีที่คู่สมรสไม่มีรายได้เท่านั้น

5. เบี้ยประกันสุขภาพบิดา, มารดา ลดหย่อนได้สูงสุด 15,000 บาท โดยบิดา - มารดา ต้องมีรายได้ไม่เกิน 30,000 บาทต่อปี โดยเบี้ยประกันสุขภาพที่ซื้อให้บิดา - มารดานี้ ลูกๆ ทั้งหมดสามารถนำมาหารกันจ่ายได้อีกด้วย

6. ค่าลดหย่อนค่าอุปการะเลี้ยงดูคนพิการหรือผู้ทุพพลภาพ 60,000 บาท ตามกฎหมายว่าด้วยการส่งเสริมและพัฒนาคุณภาพชีวิตคนพิการ อนุญาตให้ผู้อุปการะสามารถนำค่าใช้จ่ายมาหักลดหย่อนได้สูงสุด 60,000 บาท โดยมีเงื่อนไขคือ

-

คนพิการซึ่งมีบัตรประจำตัวคนพิการตามกฎหมาย

-

คนทุพพลภาพที่มีใบรับรองแพทย์

-

มีรายได้ไม่เกิน 30,000 บาทต่อปี

-

ถ้าสามี ภรรยา บุตร บิดา มารดา คนในครอบครัวพิการ ก็สามารถลดหย่อนได้เพิ่มเติมจากสิทธิ์ที่มีได้อีกด้วย

7. ค่าลดหย่อนดอกเบี้ยเงินกู้ยืม สูงสุดไม่เกิน 100,000 บาท เฉพาะเงินกู้ที่เราจ่ายไปเพื่อซื้อบ้านหรือคอนโดเพื่ออยู่อาศัย (กี่หลังก็ได้) โดยสามารถหักได้ตามที่จ่ายไปจริง และในกรณีที่กู้ร่วมกันหลายคน สามารถแบ่งดอกเบี้ยคนละเท่าๆ กันได้ แต่เมื่อนำมารวมกันแล้วต้องไม่เกิน 100,000 บาท

8. ค่าลดหย่อนจากมาตรการกระตุ้นอสังหาริมทรัพย์ สูงสุด 120,000 บาท สำหรับผู้ซื้ออสังหาริมทรัพย์ที่มีราคาไม่เกิน 3,000,000 บาท (อ้างอิงกฎกระทรวงฉบับที่ 313) โดยมีเงื่อนไข

-

ต้องเป็นบ้านหลังแรก ที่มีมูลค่าไม่เกิน 3 ล้านบาท โดยมีช่วงการซื้อระหว่างวันที่ 13 ตุลาคม 2558 ถึง 31 ธันวาคม 2559

-

ห้ามโอนหรือขายต่อภายในระยะเวลา 5 ปี และต้องมีชื่อเป็นเจ้าของกรรมสิทธิ์ในบ้านหลังนั้นด้วย

-

ใช้สิทธิ์ในการลดหย่อนในปีภาษี 2559 เป็นต้นไป ซึ่งก็คือปีนื้ หรือยื่นแบบแสดงเงินได้ภายในวันที่ 31 มีนาคม 2560 นั่นเอง

9. ค่าใช้จ่ายท่องเที่ยวในประเทศ (ทัวร์ โรงแรมและที่พัก) โดยแบ่งออกเป็น 3 ช่วง ได้แก่

-

ตลอดทั้งปี ตั้งแต่วันที่ 1 มกราคม ถึง 31 ธันวาคม 2559 เป็นการขยายนโยบายส่งเสริมเศรษฐกิจจากรัฐบาลที่ต่อเนื่องมาจากปีภาษีที่แล้ว โดยสามารถนำใบเสร็จรับเงิน หรือใบกำกับภาษี มาเป็นหลักฐานในการขอลดหย่อนได้ตามค่าใช้จ่ายที่เกิดขึ้นจริง สูงสุดไม่เกิน 15,000 บาท (อ้างอิงกฎกระทรวงฉบับที่ 316)

-

ค่าใช้จ่ายกิน - เที่ยวในประเทศช่วงสงกรานต์ (ระหว่างวันที่ 9 - 17 เมษายน 2559) โดยสามารถนำค่าใช้จ่ายจากค่าอาหารและเครื่องดื่ม (ยกเว้นสุรา เบียร์ ไวน์) ที่เกิดขึ้นในร้านอาหาร รวมถึงค่าทัวร์และที่พัก มาหักลดหย่อนได้ตามจำนวนที่จ่ายจริง รวมกันสูงสุดไม่เกิน 15,000 บาท (อ้างอิงกฎกระทรวงฉบับที่ 315)

-

ค่าใช้จ่ายท่องเที่ยว ระหว่างวันที่ 1 - 31 ธันวาคม 2559 สามารถนำค่าใช้จ่ายจากการท่องเที่ยว ได้แก่ค่าทัวร์และค่าที่พัก มาหักลดหย่อนได้รวมกันสูงสุดไม่เกิน 15,000 บาท (อ้างอิงกฎกระทรวงฉบับที่ 322)

10. ค่าใช้จ่ายซื้อสินค้า OTOP ระหว่างวันที่ 1 - 31 สิงหาคม 2559 สูงสุดไม่เกิน 15,000 บาท (อ้างอิงกฎกระทรวงฉบับที่ 318) โดยมีเงื่อนไขได้แก่

-

เป็นการซื้อสินค้า OTOP ที่ได้รับการรับรองจากส่วนราชการ และมีการจดทะเบียนเป็นผู้ประกอบการภาษีมูลค่าเพิ่มด้วย

-

ลดหย่อนได้ตามจำนวนที่จ่ายจริง สูงสุดไม่เกิน 15,000 บาท โดยมีระยะเวลาซื้อสินค้าตั้งแต่วันที่ 1 - 31 สิงหาคม 2559 เท่านั้น

-

ต้องออกใบกำกับภาษีเต็มรูป เพื่อใช้เป็นหลักฐานในการขอลดหย่อนภาษี

11. ค่าลดหย่อนช้อปช่วยชาติ ระหว่างวันที่ 14 - 31 ธันวาคม 2559 สูงสุดไม่เกิน 15,000 บาท (อ้างอิงกฎกระทรวงฉบับที่ 323) โดยมีเงื่อนไข

-

สินค้าที่ซื้อ ไม่รวมถึงสินค้าประเภท สุรา เบียร์ ไวน์ ยาสูบ น้ำมันและก๊าซสำหรับเติมยานพาหนะ ค่าซื้อรถยนต์ จักรยานยนต์ และเรือ ค่าบริการจัดนำเที่ยว และค่าที่พักโรงแรม

-

สามารถลดหย่อนได้ตามจำนวนที่จ่ายจริง สูงสุดไม่เกิน 15,000 บาท โดยมีระยะเวลาซื้อสินค้าตั้งแต่วันที่ 14 - 31 ธันวาคม 2559

-

ต้องออกใบกำกับภาษีเต็มรูป เพื่อใช้เป็นหลักฐานในการขอลดหย่อนภาษี

12. เงินสมทบกองทุนบำเหน็จบำนาญข้าราชการ (กบข.) กองทุนสำรองเลี้ยงชีพ และกองทุนสงเคราะห์ครูโรงเรียนเอกชน ลดหย่อนได้ตามจริง สูงสุดไม่เกิน 500,000 บาท (เยอะจัง แต่อันนี้ฟรีแลนซ์ไม่มีสิทธิ์ อดไปจ้า)

13. กองทุนรวมเพื่อการเลี้ยงชีพ (RMF) ลดหย่อนได้ 15% ของเงินได้ สูงสุดไม่เกิน 500,000 บาท

14. กองทุนการออมแห่งชาติ (กอช.) ลดหย่อนได้ตามจริง สูงสุดไม่เกิน 13,200 บาท

15. เบี้ยประกันชีวิต แบ่งเป็น 2 แบบ ได้แก่

-

ประกันชีวิตแบบทั่วไป สามารถลดหย่อนได้สูงสุดไม่เกิน 100,000 บาท

-

ประกันชีวิตแบบบำนาญ สามารถลดหย่อนได้ 15% ของเงินได้ สูงสุดไม่เกิน 200,000 บาท

สำหรับประกันชีวิตแบบทั่วไป กรณีที่ซื้อให้คู่สมรส และคู่สมรสไม่มีรายได้ การหักเบี้ยประกันนั้นจะสามารถนำมาหักได้สูงสุดเพียง 10,000 บาท แต่ถ้าคู่สมรสมีรายได้ จะนำมาหักได้สูงสุด 100,000 บาทเช่นเดียวกัน

* ทั้งนี้ เงื่อนไขของการนำค่าลดหย่อนในข้อ 12 13 14 และ 15 (เฉพาะประกันชีวิตแบบบำนาญ) นั้น สามารถนำมาหักลดหย่อนรวมกันได้สูงสุดไม่เกิน 500,000 บาทนะจ๊ะ

16. ประกันสังคม สามารถนำมาหักลดหย่อนได้ตามที่จ่ายจริง สูงสุดไม่เกิน 9,000 บาท (แม้จะเป็นฟรีแลนซ์ แต่ก็สามารถจ่ายประกันสังคมได้ด้วยตัวเองตามมาตรา 39 หรือเป็นผู้ประกันตนนอกระบบตามมาตรา 40 ซึ่งสามารถสมัครได้ที่สำนักงานประกันสังคมตามเขตที่เราอยู่ได้เลย)

17. กองทุนรวมหุ้นระยะยาว (LTF) สามารถนำมาลดหย่อนได้ 15% ของเงินได้ สูงสุดไม่เกิน 500,000 บาท

18. เงินบริจาค โดยหักได้ไม่เกิน 10% ของจำนวนเงินที่ได้หักค่าใช้จ่ายและค่าลดหย่อนตัวอื่นๆ รวมกัน เป็นรายการหักลดหย่อนที่นำมาหักเป็นรายการสุดท้าย หลังจากที่หักรายการลดหย่อนตัวอื่นๆ ไปแล้ว แบ่งออกเป็น 2 ประเภท คือ

-

เงินบริจาคเพื่อการศึกษาและกีฬา สามารถนำมาหักลดหย่อนได้ 2 เท่าของจำนวนเงินที่จ่ายไป แต่ไม่เกิน 10% ตามเงื่อนไขที่ได้ระบุไว้ในข้างต้น (หักตัวนี้ก่อนเป็นตัวแรก)

-

เงินบริจาคทั่วไป สามารถหักลดหย่อนได้ตามที่จ่ายจริงไม่เกิน 10% (หักตัวนี้เป็นตัวสุดท้าย)

เมื่อนำรายการทุกอย่างมาหักลบกลบหนี้กันเรียบร้อยแล้ว ก็ถึงเวลามาคิดภาษีที่ต้องจ่ายกันแล้วล่ะ โดยสามารถดูตามตารางด้านล่างนี้ว่าเงินได้สุทธิของเราตกอยู่ที่ช่องไหน แล้วก็คิดภาษีที่เราต้องจ่ายได้เลย แล้วอย่าลืม! นำภาษีหัก ณ ที่จ่าย 3% ที่ได้จ่ายไปแล้ว มาหักลบด้วยล่ะ!

ได้เงินได้สุทธิแล้ว ต้องเสียภาษีเท่าไหร่? |

|||

ขั้นเงินได้สุทธิตั้งแต่ |

ช่วงของเงินได้ |

อัตราภาษี |

จำนวนภาษีในแต่ละช่วง |

|

0 – 150,000 |

150,000 |

ยกเว้น |

- |

|

150,001 – 300,000 |

150,000 |

5% |

7,500 |

|

300,001 – 500,000 |

200,000 |

10% |

20,000 |

|

500,001 – 750,000 |

250,000 |

15% |

37,500 |

|

750,001 – 1,000,000 |

250,000 |

20% |

50,000 |

|

1,000,001 – 2,000,000 |

1,000,000 |

25% |

250,000 |

|

2,000,001 – 4,000,000 |

2,000,000 |

30% |

600,000 |

|

ตั้งแต่ 4,000,001 ขึ้นไป |

ไม่มีกำหนด |

35% |

ไม่มีกำหนด |

สถานการณ์สมมติ

สมชายเป็นหนุ่มโสด ประกอบอาชีพฟรีแลนซ์ ทำงานมีรายได้ต่อเดือน 50,000 บาท ทำประกันชีวิตโดยจ่ายเบี้ยปีละ 15,000 บาท บริจาคค่าบำรุงการศึกษาให้โรงเรียน 10,000 บาท ในระหว่างการทำงาน สมชายได้ถูกหักภาษี ณ ที่จ่าย 3% ไปแล้วเป็นเงินจำนวนทั้งหมด 5,000 บาท

ขั้นที่ 1 : คำนวณเงินได้สุทธิ

รายได้จากการเป็นฟรีแลนซ์ : 50,000 บาท/เดือน x 12 = 600,000 บาท/ปี

หักค่าใช้จ่าย : 40% ของเงินได้ สูงสุดไม่เกิน 60,000 บาท = 60,000 บาท

หักค่าลดหย่อนส่วนตัว = 30,000 บาท

หักเบี้ยประกันชีวิต = 15,000 บาท

เงินได้สุทธิ (ก่อนหักเงินบริจาค) = 600,000 - 60,000 - 30,000 - 15,000 = 495,000 บาท

หักเงินบริจาค = 20,000 บาท (ลดหย่อนได้ 2 เท่า แต่ไม่เกิน 10% ของเงินได้สุทธิ)

เงินได้สุทธิ (สุทธิจริงๆแล้ว) = 495,000 - 20,000 = 475,000 บาท

ขั้นที่ 2 : คำนวณภาษี

นำเงินได้สุทธิที่คำนวณได้มาคำนวณภาษีแบบขั้นบันได จากขั้นตอนแรกที่คำนวณได้ 475,000 บาท เท่ากับสมชายจะเสียภาษีในอัตรา 10% (เงินได้สุทธิ 300,001 บาท แต่ไม่เกิน 500,000 บาท) โดยเสียภาษีในขั้น 5% ก่อน แล้วบวกเพิ่มด้วยภาษีในขั้น 10% ดังนั้นสมชายจะต้องเสียภาษี 7,500 (150,000 x 5%) + 17,500 (175,000 x 10%) = 25,000 บาท

แต่เดี๋ยวก่อน! เนื่องจากก่อนหน้านี้สมชายได้ถูกหักภาษี ณ ที่จ่าย 3% ไปแล้วเป็นเงินจำนวน 5,000 บาท เพราะฉะนั้นสมชายจะต้องจ่ายภาษีทั้งสิ้น 25,000 - 5,000 = 20,000 บาท เท่านั้น!

เห็นไหมว่าจริงๆ แล้วการคำนวณภาษีนั้นง่ายนิดเดียว! (แต่ยากเยอะ #ผิด) เพียงแค่เข้าใจว่าเรามีรายได้ประเภทไหน จัดการประเภทรายได้ให้ถูกต้อง เลือกหักค่าใช้จ่ายถูกวิธี และรู้ว่ามีค่าลดหย่อนอะไรที่สามารถนำมาหักได้อีกบ้าง เท่านี้เราก็สามารถคำนวณภาษีได้อย่างถูกต้อง โดยที่ไม่ต้องกังวลว่าสรรพากรจะมาตรวจสอบเราย้อนหลัง เพราะเราได้ยื่นแบบแสดงรายการอย่างถูกต้องแล้วนั่นเอง!